“逼空”风暴又刮到了这里

从东南亚到非洲的供应中断、人工智能的兴起、“大多头”占据市场主导地位......这种“强有力的组合”正使一种经常被忽视的金属面临逼空的风险。

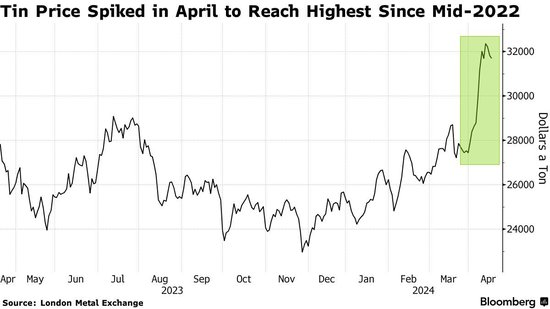

今年4月,伦敦金属交易所(LME)的锡价飙升,其在2024年的涨幅为27%,远远领先于铜或原油等更受关注的大宗商品。对冲基金密切关注的其他商品包括可可、咖啡、布伦特原油、铜和黄金。

该金属的快速上涨背后有许多不同的因素。主要生产国印尼、缅甸和刚果民主共和国的锡供应受到干扰,而分析师表示,随着全球人工智能热潮对计算能力的需求增加,电子产品对锡的需求将会扩大。这种金属是先进技术的关键组成部分,主要用作连接电气元件和半导体芯片的焊料,也是人工智能投资者纷纷涌入的最新领域。

但最近几周的市场讨论主要集中在一家多头交易商身上,该交易商正在收紧对LME锡的控制。交易所的常规数据显示,该交易商持有至少40%的5月份交割的锡多头头寸。

这种集中度自2017年以来从未出现过,相当于LME仓库目前储存量的至少90%。随着5月合约临近到期,空头头寸的持有者可能会发现自己处境艰难。

“一些市场参与者认为可能存在逼空风险,”Mysteel.com的高级分析师Ding Wenqiang表示。“他们正在密切关注这个5月合约大牛的动向。”

在大宗商品市场,尤其是像锡这样流动性较差的市场,很容易出现周期性的空头挤压,当空头被迫从亏损的押注中撤出时,价格会飙升。2022年震撼镍界的戏剧性事件就是一个突出的例子。

LME承认锡市场吃紧,并在一封电子邮件中说,它正在密切关注市场。“LME有必要的控制措施,以确保市场持续有序,”它表示,并列举了对近期价差、交割延期程序和控制波动机制的限制。

今年以来,LME锡库存下降了47%,至4045吨,该金属的现货价格最近出现了相对于三个月期期货合约的溢价,这种结构被称为现货溢价,表明市场供应紧张。

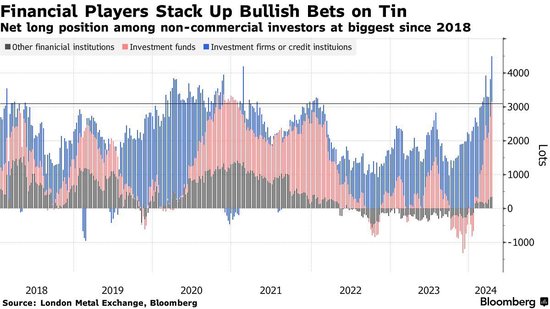

基准锡合约上周五攀升至2022年6月以来的最高水平,而未平仓合约达到2015年以来的最高水平。周三的价格变动不大,为每吨31810美元。随着对冲基金、资产管理公司和其他金融机构进入市场,有明显迹象表明,投机性押注一直在增加。

这些金融投资者持有的净多头头寸总额升至LME自2018年开始发布此类数据以来的最高水平。这些交易员很少参与实物锡交易,根据该交易所的最新总结,他们持有的多头头寸目前占所有看涨头寸的69%。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

责任编辑:马梦斐